(publicado por: https://www.ciperchile.cl/)

La discusión sobre un nuevo royalty minero no es fácil. El presidente de la Sonami advirtió que nos quedaríamos sin minería si es aprobada y el periodista Daniel Matamala le contestó que eso era otra vez el cuento del cuco. Algunos economistas (entre ellos Andrea Repetto, miembro del directorio de CIPER) sostienen que éste no es el momento de abordar ese tema, aunque la revisión de la historia muestra que es justo en las crisis cuando se hacen las grandes reformas y economistas como Ramón López creen que es el momento de avanzar. Buscando que los ciudadanos se incorporen al debate, la columna describe en detalle cómo tributa hoy la minería y cuáles son las bondades y defectos del proyecto que avanza en el parlamento, poniendo el acento en el impacto del royalty en la decisión de inversión de las mineras. El objetivo de esta columna es ordenar la discusión y facilitar a los ciudadanos y a los medios de comunicación la comprensión de uno de los asuntos más importantes para el desarrollo de Chile: qué hacemos con la renta que generan los recursos mineros que están en el suelo chileno.

TRANSPARENCIA: El autor no reciben financiamiento de ninguna organización que pudiera beneficiarse de este artículo. Además, no deben transparentar ninguna militancia política ni afiliación relevante más allá de su condición de académicos o investigadores.

La operación minera está sometida a una serie de factores externos: un yacimiento que debe ser descubierto; precios cíclicos y volátiles; altas inversiones con periodos sin retorno; fuertes exigencias competitivas de costos y eficiencia; problemas de acceso al agua, la energía y a otros insumos; desafíos cada vez más urgentes vinculados a las comunidades, la sustentabilidad y al cambio climático en los territorios en los que se opera; y cambios en la legislación, entre otros asuntos.

Todos estos factores, sumados a las especificidades de la geología de cada yacimiento, generan un sistema complejo de características únicas, difíciles de replicar. Frente a estas condiciones, la industria pondera positivamente contextos políticos, jurídicos y tributarios estables.

En los próximos meses, Chile definirá un nuevo marco constitucional, eliminando, modificando o agregando, normas de rango constitucional que gobernarán al sector minero por las próximas décadas. Hasta antes de la votación del jueves 6 de mayo en el Congreso, éste era probablemente el foco principal del sector. Sin embargo, la reciente aprobación de un nuevo sistema tributario para la industria adelantó de manera intempestiva el debate sobre tributación minera que la industria esperaba ocurriera una vez terminara el debate constitucional.

El escenario anterior es permeado por una crisis institucional evidente (como lo mostró todo el capítulo del tercer retiro de fondos previsionales[1]) evidente, nublando certezas sobre la gobernabilidad y potenciando tiempos de incertidumbre de corto y mediano plazo.

EL ROYALTY Y LA TRIBUTACIÓN MINERA EN CHILE

En la mayor parte del mundo, los recursos mineros son sujetos de tributación específica, a diferentes tasas y bajo distintos esquemas, incluyendo gravámenes a las ventas, las utilidades o también, a través de la entrega de una parte de la producción al Estado (Otto et al. 2006, Birch, C. 2016).

Este tributo o royalty tiene por objeto compensar el deterioro patrimonial de la propiedad del Estado como consecuencia de la extracción de los recursos mineros, que están en su territorio, que le pertenecen y cuyo derecho de explotación ha entregado a privados para su desarrollo. Dependiendo de la estructura, los recursos obtenidos a partir del royalty minero serán captados y luego destinados al erario nacional para gasto corriente o a fondos con objetivos específicos[2].

El royalty es común para la industria minera, y se aplica en países tan diversos como Australia, Perú, Ghana, Indonesia, Sudáfrica, entre otros. En Chile la última versión del denominado royalty a la minería, o más bien el impuesto específico a la actividad minera (IEAM) se encuentra vigente desde el año 2010[3].

El IEAM establece de manera progresiva y por tramos, tributos sobre el margen operacional, es decir, aplica una vez descontados los costos operacionales al precio de venta del producto. La tasa efectiva del IEAM va desde 0,5 hasta 1,93% para la mediana minería (productores con ventas equivalentes entre 12.0000 y 50.000 toneladas métricas de cobre fino) y desde 5% hasta 14% para la gran minería (ventas equivalentes por sobre 50.000 toneladas métricas de cobre fino), y sobre todas las sustancias minerales concesibles.

La idea del royalty es compensar el deterioro patrimonial de la propiedad del Estado como consecuencia de la extracción de los recursos mineros que están en su territorio

Por otra parte, todos los explotadores mineros con ventas anuales menores al equivalente de 12.000 toneladas de métricas de cobre fino están exentos del IEAM. Hasta hoy explotadores mineros con ventas de hasta 100 millones de dólares[4] no pagan IEAM.

En su redacción, el IEAM no define un destino o uso específico distinto del erario nacional. Así no existe transferencia directa del impuesto a regiones o comunas mineras o a fondos con destino específico.

Además, el IEAM se considera como gasto tributario, disminuyendo la base imponible del Impuesto a la Renta (1ra categoría). Finalmente, el impuesto vigente incluyó como parte del proceso de adecuación del impuesto específico anterior[5], un aumento en el plazo de la invariabilidad tributaria. Así, operaciones mineras como Collahuasi (Anglo American – Glencore), Escondida (BHP) y Los Pelambres (AMSA) gozan de este régimen hasta 2023 [6].

SOBRE EL PROYECTO APROBADO POR LA CÁMARA

Por otro lado, el proyecto de ley aprobado el pasado jueves en la Cámara de Diputados plantea una “compensación a favor del Estado por la explotación de la minería del cobre, del litio y de todas las sustancias minerales, equivalente al 3% del valor ad-Valorem[7] de los minerales extraídos”. En otras palabras, grava las ventas brutas de la explotación de todas las sustancias minerales concesibles[8] y el litio. Quedan exentos, al igual que el IEAM, “aquellos explotadores mineros cuyas ventas anuales no excedan el valor equivalente a las 12.000 toneladas métricas de cobre fino”.

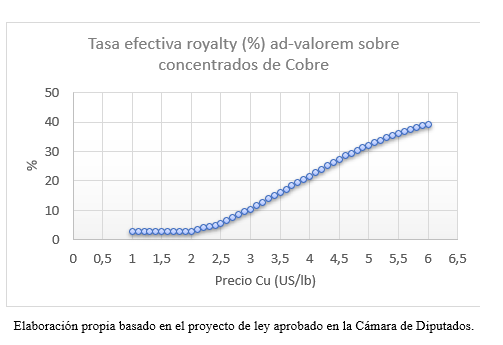

La tasa ad-Valorem de 3%, no obstante, es el piso mínimo del nuevo tributo a favor del Estado. Uno de los elementos más importantes del proyecto consiste en el establecimiento de compensaciones adicionales, es decir tasas marginales indexadas al precio del cobre (USD/lb), por tramos, y basadas en el precio promedio anual registrado en la Bolsa de Metales de Londres (BML). Dicha nueva escala implica tasas efectivas crecientes sobre las ventas brutas (Figura 1). Bajo la nueva fórmula, para un precio promedio de cobre igual a 3 USD/lb, el nuevo royalty gravaría la venta de concentrado de cobre con una tasa efectiva igual a 10.3%, mientras que para un precio promedio igual a 4 USD/lb, la tasa efectiva escalaría a 21.5%.

El aprobado royalty minero también establece rebajas sobre las tasas marginales según sea el nivel de procesamiento: para cobre blíster (sobre 96% Cu), para ánodos de cobre (99.4 – 99.6% Cu), y cátodos de cobre (99.99% Cu).

Finalmente, el nuevo régimen tributario, define explícitamente la distribución de los fondos a capturar por el Estado. Además de aquellos destinados a los ingresos generales, el proyecto establece el Fondo de Convergencia Regional, recursos para mitigación y compensación de impactos ambientales en regiones mineras, para financiar una renta básica y universal mientras dure el estado de excepción constitucional, y para el Ministerio de Ciencias.

Figura 1

Tasa efectiva (%) nuevo royalty ad-Valorem para concentrados de cobre (Cu).

ELEMENTOS PARA CONSIDERAR EN LA DISCUSIÓN PÚBLICA

Todo proyecto tributario que aumente impuestos sobre un sector genera reacciones. En lo que sigue, esta columna abordará el impacto del royalty en el precio del cobre y en la decisión de inversión, es decir los efectos dinámicos de las decisiones del o la explotador/a minero/a.

Una segunda entrega tratará de los otros tres aspectos relevantes del proyecto: 2) los incentivos a la producción de cobre refinado, 3) la universalidad del royalty, y 4) la transparencia de la información.

En estas columnas no se discutirá sobre la constitucionalidad o no del proyecto. Hacerlo en este contexto, es establecer un cerco que no convoca y evadir la discusión central.

Hoy todos los explotadores mineros con ventas de hasta 100 millones de dólares no pagan el Impuesto Especial a la Minería. El royalty que se discute mantiene esa situación

EL ROYALTY Y EL PRECIO DE LARGO PLAZO DEL COBRE

El proyecto necesariamente afectará los parámetros bajo los cuales se determina la viabilidad económica de los proyectos mineros. Pero ¿cuánto es el impacto? La respuesta no es única y lo cierto es que una evaluación certera requiere información, a lo menos esquiva, tal como la evolución del precio del cobre en los próximos años. ¿Se acabará la minería? Las campañas del terror no son funcionales a la discusión pública, menos la amenaza constante sobre efectos que no son absolutos.

Es importante entender que cada yacimiento minero es único, específico y, por lo tanto, el impacto real sobre el mismo solo podrá conocerse en la medida que también se revisen los parámetros propios de cada faena, incluidos precios de contratos, costos y otros, valores que usualmente están protegidos por contener información sensible para la compañía (Birch, C., 2016).

Para intentar explicar el efecto de la estructura del nuevo royalty en los términos y valores propuesto, revisaremos su efecto más inmediato, es decir, la modificación directa al precio de largo plazo. Por cierto, este ejercicio no busca establecer una verdad absoluta. Sí busca mostrar al lector el potencial resultado sobre beneficio económico de un proyecto, y con ello, el efecto del nuevo royalty sobre la decisión de inversión.

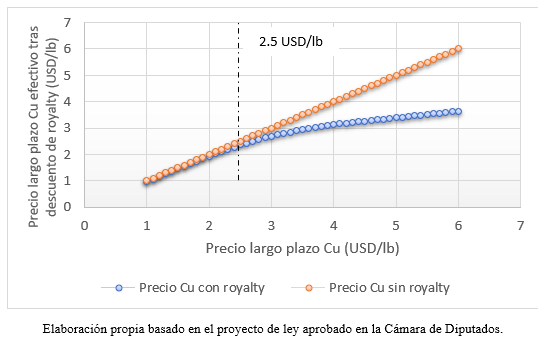

Figura 2

Precio Cu (USD/lb) efectivo tras descuento de royalty para evaluación de proyectos mineros que producen concentrado de cobre.

La Figura 2 muestra la modificación sobre el precio de largo plazo del cobre que provoca el nuevo royalty. El efecto es aparentemente menor para precios de largo plazo iguales o inferiores a 2,5 USD/lb (tasa efectiva de hasta 5%). Por otro lado, se observa un aumento creciente del efecto del royalty para precios superiores a 2,5 USD/lb.

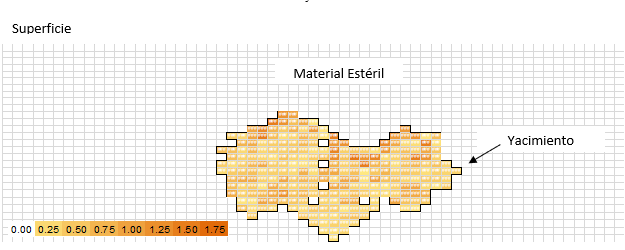

Para ejemplificar su impacto en un proyecto minero que produce y vende concentrado de cobre[9], consideremos un yacimiento cualquiera, de ley promedio 0,55% de Cu, topografía simplificada (Figura 3), el cual evaluaremos su extracción por minería a cielo abierto con términos de referencia característicos[10] constantes y a un precio de Cu de largo plazo de 3 USD/lb. Cabe señalar que, para extraer el mineral de cobre, también debemos extraer el material estéril, sin valor económico alguno, y que se encuentra entre la superficie y el yacimiento.

A raíz de la modificación de las tasas, el nuevo royalty obliga aplicar una tasa efectiva del 10,3%, y con ello, evaluar el proyecto (nueva inversión o expansión) a un precio de largo plazo efectivo de 2.69 USD/lb. ¿Qué impactos tiene este ajuste?

Figura 3.

Yacimiento de Cobre simplificado, ley de mineral de cobre 0,55%. El mineral de cobre será extraído mediante minería a cielo abierto, para lo cual también debe extraerse el material estéril, sin valor económico que se encuentra sobre el yacimiento.

Para determinar los potenciales impactos, primero, debemos tener en cuenta la ley de corte crítica[11], es decir, aquella mínima ley de mineral cuyo valor nos permite discernir sobre la viabilidad económica de un proyecto. Para un precio de largo plazo de 3USD/lb, la ley de corte crítica del yacimiento corresponde a 0,29 %, mientras que, aplicado el royalty, este valor sube a 0,33%. Así, todos los recursos que tengan ley menor a 0,29%, en el primer caso, no tienen beneficio económico. Para el segundo caso, son todos aquellos cuya ley sea inferior a 0,33%.

Existen diversas metodologías de optimización que nos pueden ayudar a definir el diseño, al menos teórico, de una mina a cielo abierto que extraiga los recursos del yacimiento anterior. Para efectos de este ejercicio, utilizaremos la estrategia Lerchs & Grossman (1965). Si bien la estrategia no captura todas las complejidades ni avances de la optimización moderna, es útil para conceptualizar los efectos de cambios de los parámetros económicos de un proyecto minero.

Analizaremos 3 escenarios de precio de largo plazo del Cu: 3, 2.3 y 5 USD/lb, medio, bajo y alto respectivamente. Consideramos que el inversor o inversora decidirá positivamente sobre un proyecto que tenga beneficios positivos, y negativamente, en el caso contrario.

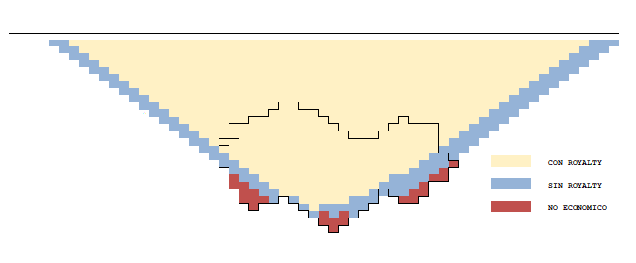

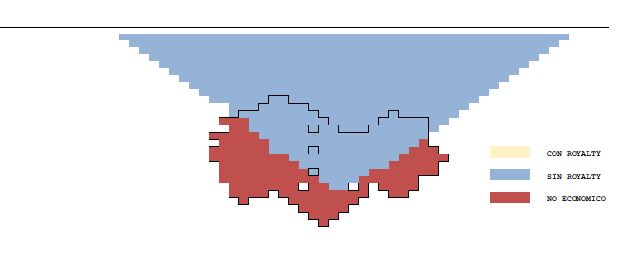

- Para el escenario de 3 USD/lb, se observa que el proyecto arroja beneficios positivos para los casos con y sin royalty. No obstante, cuando no hay royalty se extraen un 19,5% más de reservas[12], respecto del caso con royalty (Figura 4). Así parte del beneficio económico a captar

,no son capturados pues el mineral con potencial de generar beneficio económico no es extraído. Es decir, la aplicación de royalty en este escenario implica que parte del mineral de cobre no sería explotado, lo que tiene efectos en las utilidades y los tributos al Estado.

Figura 4.

Límites económicos para escenario de precio de largo plazo 3 USD/lb Cu.

Casos con royalty (amarillo) y sin royalty (azul). En rojo parte del yacimiento sin beneficio económico para precio evaluado. Límites geométricos del yacimiento en negro. En este caso, la aplicación de royalty implica que parte de los recursos quedan sin extraer. En azul recursos adicionales si no se utiliza royalty.

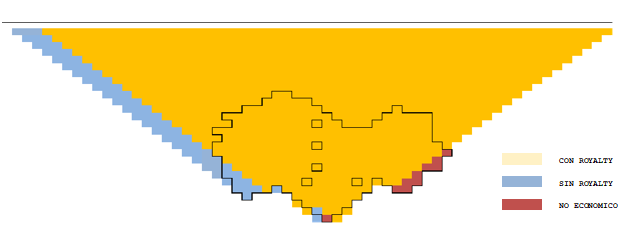

- Si ahora consideramos un precio de largo plazo de cobre igual a 2.3 USD/lb, debemos aplicar una tasa de royalty efectiva del 4.6%, y con ello, evaluar el caso con royalty a un precio de largo plazo de 2.19 USD/lb. En el caso sin royalty, el resultado del ejercicio indica que los beneficios son positivos, luego el explotador minero invertirá. Sin embargo, aplicado el nuevo tributo, los beneficios económicos son negativos y, en consecuencia, el proyecto no se realiza (Figura 5).

Este escenario muestra que, a medida que disminuye el precio, el royalty propuesto es determinante en definir el potencial económico de un yacimiento. Así, el efecto del royalty propuesto aparentemente despreciable en el tramo 2 – 2.5 USD, si tiene un impacto relevante en el inversor tal como muestra este ejercicio. Este escenario no solo es representativo de bajos precios, sino que también en el caso de costos de producción altos, es decir para minas marginales.

Figura 5

Límite económico para escenario de precio de largo plazo de 2.3 USD/lb Cu.

Para el caso sin royalty (azul), hay beneficio positivo y el proyecto se realiza. No obstante, una parte relevante del mineral de Cu no es extraído (en rojo) a consecuencia de bajos precios de largo plazo del mercado. La aplicación del royalty propuesto resulta en un beneficio negativo y la decisión de inversión es no invertir, resultando en beneficios nulos para el Estado. Límites geométricos del yacimiento en negro.

- Finalmente, revisamos un escenario de precio largo plazo igual 5 USD/lb Cu. El caso con royalty supone evaluar el proyecto a un precio de largo plazo de Cu 3.7 USD/lb, luego de aplicar una tasa efectiva del 32.2%. Se observa que el proyecto arroja beneficios positivos en ambos casos, es decir el explotador minero decidirá invertir. El caso sin royalty captura sólo 4% más de reservas, con respecto del caso con royalty (Figura 6).

Este escenario muestra que, a medida que aumenta el precio del cobre, o en su defecto, que el margen entre precio de venta y los costos de producción aumenta, el royalty propuesto no es determinante en definir el límite económico de la mina. Así, el efecto del royalty propuesto aparentemente elevado para valores altos, a 5 USD/lb en este ejercicio, no tiene un impacto significativo en el tomador de decisión.

Figura 6

Límite económico para escenario de precio de 5 USD/lb Cu, casos con royalty (amarillo) y sin royalty (azul). En este caso, el proyecto arroja beneficios positivos en ambos casos, es decir el explotador minero decidirá invertir.

COMENTARIOS PRELIMINARES

Este ejercicio tiene supuestos y restricciones que es necesario explicitar.

Todos los escenarios propuestos consideran términos de referencias constantes. Es decir, no reflejan variaciones en los costos de producción (extracción y planta) que sí ocurren ante cambios en los precios, por ejemplo, i) reducción de costos ante baja en el precio, como consecuencia de ajustes, o ii) alzas de costos durante periodos de superciclo producto de la extracción y procesamiento de material de menor ley de mineral. Más aún, el ejercicio se realiza para minería a cielo abierto y no subterránea, cuyos costos de extracción son en promedio más altos.

Además, no se considera el impacto del royalty sobre los costos de capital ni ritmos de producción. De igual forma, los resultados de este ejercicio son previos a las consideraciones de diseño final, de acceso, medioambientales, territoriales, entre otras, y, por lo tanto, representa un caso ideal, no operacional, enfocado en el beneficio económico, y de carácter teórico sobre la explotación de un yacimiento minero de cobre mediante minería a cielo abierto.

Y si bien es necesaria una mayor complejidad en los escenarios presentados (datos, simulaciones, etc.), el texto apunta a ser un aporte en tanto describe, de manera conceptual, los efectos potenciales del nuevo royalty a la minería. Así, a partir de los escenarios descritos, se desprende que:

- La aplicación del royalty durante ciclos de bajos precios de largo plazo (o a minas de mayores costos) tiene un impacto negativo, traduciéndose en la pérdida de reservas mineras. En efecto, pueden darse escenarios donde la inversión no se realiza y, en consecuencia, el mineral no ser extraído, causando perjuicios sobre el potencial beneficio económico a capturar por la empresa (utilidades), pero también, por el Estado (tributos) a través del tiempo.

- La aplicación del royalty propuesto en ciclos medios y de altos precios tiene un impacto moderado o no tiene impacto relevante en la decisión del inversor, y, por lo tanto, la inversión se realiza. Al igual que en el caso anterior, se pueden registrar pérdidas, aunque menores, del beneficio económico total a capturar por la empresa y el Estado si parte de las reservas mineras no son extraídas.

El proyecto de ley aprobado el pasado jueves en la Cámara plantea una ‘compensación a favor del Estado por la explotación de la minería del cobre, del litio y de todas las sustancias minerales, equivalente al 3% del valor ad-Valorem de los minerales extraídos’

Aun así, el esquema de royalty propuesto tiene el potencial de capturar una mayor proporción de los beneficios económicos a favor del Estado, aumentando el pago de tributos por parte de la empresa en detrimento de sus utilidades. No obstante, se deben dar al menos tres condiciones en el marco de este ejercicio:

- Debe existir la inversión en el yacimiento, lo que, para precios de largo plazo altos y medios, debiese ocurrir. No así en ciclos de bajos precios, como se describe anteriormente.

- El valor de la parte de las reservas de mineral no extraídas por la aplicación del royalty debe ser lo suficientemente bajo tal que su impacto en el beneficio total, comparado con el caso sin royalty, también lo sea. Esto ocurre preferentemente para altos precios de largo plazo. A medida que el ciclo se aproxima a precios bajos (o costos altos), el efecto del royalty propuesto sobre las reservas mineras es crecientemente mayor, aun cuando se considere una tasa efectiva menor sobre el precio.

- Si existe inversión, el royalty propuesto debe superar la recaudación de un esquema de tributación a las utilidades. Por otra parte, para que un tributo a las utilidades sea una alternativa lo suficientemente competitiva, éste debe ser diseñado tal que logre efectivamente transferir mayores recursos al Estado. En ciclos de precios altos y para el mismo yacimiento, el royalty propuesto tiene el potencial de capturar recursos considerablemente mayores para el Estado, superiores a los que podría capturar un tributo a las utilidades como el IEAM vigente en Chile.

Todos los sistemas tributarios mineros evolucionan, cambian producto del avance de las tecnologías, de las estrategias nacionales, y, por cierto, de las necesidades particulares y temporales de cada país. Hoy, en un momento histórico, estamos conversando sobre lo que somos, hacia dónde vamos y como, unidos, enfrentaremos los desafíos presentes y futuros. Luego, es evidente que pongamos sobre la mesa todos los temas que rodean nuestro contrato social. Y uno de ellos es la relación del Estado, la sociedad y las empresas mineras. Ninguno de los actores y actrices, incluida la minería local, privada y estatal, pequeña, mediana o grande, puede restarse a generar un nuevo acuerdo con el Estado, con las regiones, las comunidades, y el territorio que la rodea. En particular, la industria minera privada debe reconocer, hacer propias y poner en valor condiciones de desarrollo nacional distintas, más exigentes en el país. Así puedan entregar más recursos al Estado, favoreciendo un sentido de pertenencia amplio por parte de la sociedad con la minería, y que, pese a todos estos años de recorrido, lamentablemente no ha logrado consolidar.

NOTAS Y REFERENCIAS

Otto, J., C. Andrews, F. Cawood, M. Doggett, P. Guj, F. Stemole, J. Stermole and J. Tilton. 2006. “Mining Royalties: A Global Study of their Impact on Investors, Government, and Civil Society.

Birch, C. (2016). Impact of the South African mineral resource royalty on cut-off grades for narrow, tabular Witwatersrand gold deposits. Journal of the Southern African Institute of Mining and Metallurgy, 116(3), 237-246. https://dx.doi.org/10.17159/2411-9717/2016/v116n3a4

Lerchs, H. and Grossman, F. (1965) Optimum Design of Open-Pit Mines. Transaction CIM, 58, 47-54.

[1] “El Tribunal Constitucional y la ilusión de los órganos apolíticos”, Sajuria et al. (2021) Disponible aquí.

[2] Extractive areas rehabilitation fund (EARF) – Ver el siguiente enlace.

[3] Ley Nro. 20.469 de 2010

[4] Considerando un precio del cobre de 4 USD.

[5] Ley Nro. 20.026 de 2005

[6] Información del Consejo Minero.

[7] La expresión Ad-valorem significa que el royalty se aplica sobre el valor de transacción, es decir a la venta bruta, y en consecuencia, al precio.

[8] La Comisión de Minería de la Cámara decidió mantener en el texto la palabra “cobre”, pese a que ya se encuentra incluido en la clasificación de sustancia mineral concesible de acuerdo con la legislación minera vigente en Chile. El litio, por otra parte, corresponde a una sustancia mineral no concesible, de carácter estratégico según la legislación vigente, y por lo tanto está sujeta a otro régimen de explotación distinto de las concesiones mineras.

[9] Según COCHILCO (2019), hoy casi el 80% de la producción de cobre fino corresponde a concentrado de cobre, producido principalmente por empresas mineras privadas.

[10] Costo Mina (Cmina) 3 USD/ton, Costo Planta (Cplanta) 12 US/ton, Recuperación metalúrgica (R) 90%, Costo venta (Cv) 0.4 US/lbCu. 1 ton equivale a 2204 lb. Estos valores no varían en ninguno de los tres escenarios propuestos.

[11] ![]() , corresponde al precio de venta (USD/lb)

, corresponde al precio de venta (USD/lb)